Le crowdfunding immobilier a le vent en poupe, dans le cadre du premier anniversaire du lancement de son activité dédiée à la promotion immobilière, Anaxago revient sur les fondamentaux financiers du secteur. L'industrie du Private Equity Real Estate (PERE)Avant tout, prenons le temps de ce -

Le crowdfunding immobilier a le vent en poupe, dans le cadre du premier anniversaire du lancement de son activité dédiée à la promotion immobilière, Anaxago revient sur les fondamentaux financiers du secteur.

L'industrie du Private Equity Real Estate (PERE)

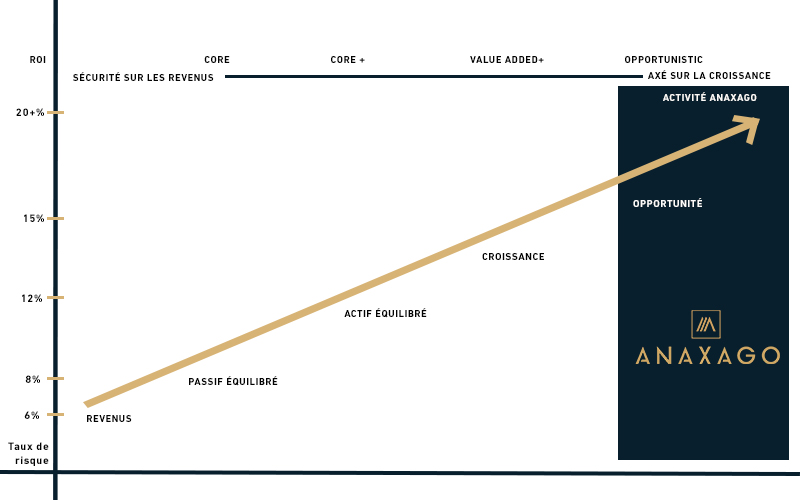

Avant tout, prenons le temps de définir ensemble ce que l'on appelle communément le PERE ou le capital investissement immobilier. Le principe est de financer des projets immobiliers présentant un profil de risque et une rentabilité très hétérogènes.

Voici quelques exemples :

Le schéma et le tableau ci-dessus sont librement inspirés de cette source : http://prescott-group.com/

Distinguons les 4 grandes familles du PERE :

• Core

Favorisé par les investisseurs institutionnels et les caisses d'assurance, l'activité "core" consiste à acquérir des biens (immeubles de bureaux le plus souvent) occupés par des sociétés financièrement solides. Les biens sont situés dans des zones stables et peu risquées, l'usage de l'effet de levier (crédit bancaire) est souvent très limité. Le risque tout comme le rendement sont faibles.

Exemple de biens : immeuble de bureaux loué présentant des revenus récurrents dans des quartiers d'affaires recherchés.

• Core +

Des opérations présentant un risque d'occupation un peu plus important du fait d'une commercialisation auprès de multiples locataires et/ou un recours plus important à l'effet de levier.

Exemple de biens : immeuble loué présentant des revenus récurrents.

• Value added

Des opérations présentant un potentiel de création de valeur entre l'achat et la vente grâce à la réalisation de travaux ou le changement de destination du bien. Qu'il s'agisse d'opérations de marchands de biens ou de réhabilitation avec d'importants travaux, ces opérations présentent un niveau de rendement plus élevé notamment grâce à un effet de levier important. (Pour en savoir plus sur la fiscalité des plus-values immobilières, cliquer ici.)

Exemple de biens : immeubles vendus en dessous du prix de marché présentant un potentiel de plus-value après la réalisation de travaux.

• Opportunistic

Définit les opérations de développement immobilier, promotion, aménagement foncier en tête. La rentabilité des opérations (entre 8% et 15%) peut être décuplée grâce à un effet de levier important.

Exemple de biens : construction d'une résidence.

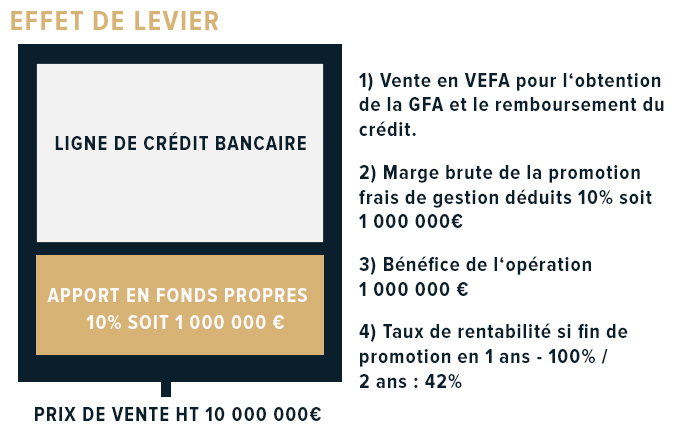

Un projet de développement immobilier présentant un prix de revient de 5M€ va réaliser un résultat de l'ordre de 10%, soit un prix de vente de 5.5M€ et un résultat avant impôt de 0.5M€.

Le financement d'une telle opération se décompose de la manière suivante :

Pour couvrir le coût de construction de 5M€, le promoteur et/ou les investisseurs apporteront environ 10% du coût total soit 0.5M€, la banque financera 30% à 40% soit près de 2M€, la commercialisation des biens sur plan (VEFA) devra couvrir le solde. Dans notre exemple une commercialisation de 50% permet de couvrir l'intégralité du coût de construction avec les fonds propres et le crédit bancaire.

A la fin de l'opération et après livraison des biens aux acquéreurs, le crédit est remboursé et le promoteur constate une marge de 0.5M€ sur 0,5M€ investis, soit un capital doublé sur la période de l'opération. Sur une durée de 3 ans, la rentabilité sera donc d'environ 33% / an avant impôt.

Ainsi l'investisseur en crowdfunding immobilier tout comme en capital investissement immobilier peut à travers le financement de ces opérations bénéficier de rendement important. Toutefois, il convient de noter que les projets financés sont souvent bien avancés (permis de construire purgé, assurances obtenues etc.) ce qui vient limiter l'exposition des investisseurs en capital, et donc réduire la rentabilité annuelle du fait d'un risque plus minime que celui du promoteur.

Découvrir nos opportunités d'investissement

Pour aller plus loin, vous pouvez lire l'article « Quelles différences entre les marchés cotés et le non-coté ? » en cliquant ici.